被玩坏了的艺术金融

猛烈爆发又急转直下的中国艺术品投资市场,与由牛转熊的A股市场何其相似。内幕交易、虚假披露、财务造假、庄家对倒等违规行为,曾是A股市场顽疾,而艺术品市场的赝品泛滥、假拍做局、对倒操纵、鉴定欺诈、雅贿洗钱等等,较之可谓有过之而无不及。

在整个艺术品产业链中,作为行业晴雨表的拍卖公司,无疑处于核心枢纽地位,其职业道德与经营操守,左右着整个艺术品市场发展的健康与否。新财富通过对艺术市场系列数据的追踪分析,结果显示的却是,拍卖公司主导下整个产业链的各种乱象,即便作为龙头的北京保利、中国嘉德也无法幸免。

伴随艺术品投资的潮起潮落,艺术金融近年来也经历了一波猛烈爆发又急速收缩的过程。金融机构介入艺术品投资领域之后,大量的艺术金融产品成为了投资人套现、圈钱的工具。

数年来,盛极转衰的艺术品投资领域,夹杂的是难以计数的“灰”、“黑”。庙堂之高的监管缺位,江湖之远的自律不足,使得潮水退去之后,众人皆被怀疑裸泳,最终整个行业将自食苦果。

本刊主笔 苏龙飞 周莹 研究员 周舒婕 刘美楠/文

2014年7月26日,在微信平台上广泛传播的《2.8亿鸡缸杯背后的合法洗钱》一文,将收藏家兼富人刘益谦以及国内拍卖业二巨头北京保利与中国嘉德,同时推上风口浪尖。随后,对于该文所述内容,当事三方皆通过公开声明予以回应,而艺术品投资行业的种种“灰”、“黑”,也因此再次成为舆论关注的焦点。

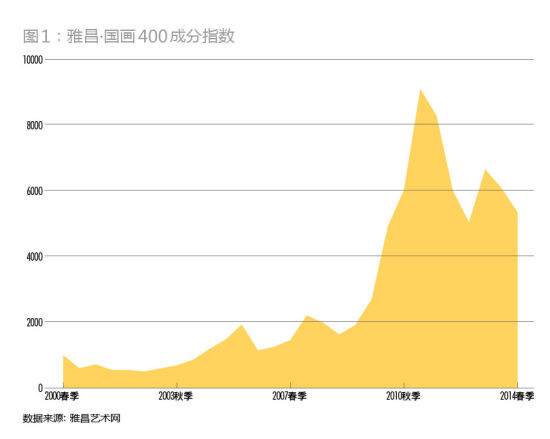

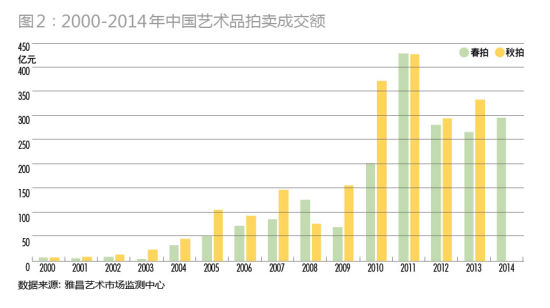

过去5年来,中国的艺术品投资市场经历了一轮过山车般的行情。有着“艺术品市场上证综指”之称的“雅昌国画400指数”,从2009年春季的1921点,一路狂飙至2011年春季的9102点,之后又像断了线的风筝般跌落下来,到2012年秋季指数拦腰斩半,仅有5045点(图1)。伴随指数下跌的,是艺术品拍卖市场的成交额(图2)。

图1

图1 图2

图2艺术品市场这一波狂飙与暴跌,与A股2007年上冲6124点前后的走势何其相似!类似的,还有两市的浮躁与喧嚣。

内幕交易、虚假披露、财务造假、庄家对倒等违规行为,曾是A股市场顽疾,而艺术品市场的赝品泛滥、假拍做局、对倒操纵、鉴定欺诈、雅贿洗钱等,较之有过之而无不及。

但迥异于股市的是,因为艺术品市场买卖双方信息的极度不透明,即便潮水褪去,也无法获悉究竟谁在裸泳。

在整个艺术品产业链中,作为行业晴雨表的拍卖公司,无疑处于核心枢纽地位,从上游的艺术家、画廊,到中游的艺术品经纪人,再到下游的收藏家、艺术品基金,乃至于从事艺术品相关业务的金融机构,无一不与拍卖公司产生交集。

拍卖行的职业道德与经营操守,自然左右着整个艺术品市场健康发展与否。新财富通过对艺术市场系列数据的追踪分析,结果显示的却是,拍卖公司主导下的整个产业链的各种乱象,即便作为龙头的北京保利、中国嘉德也无法幸免。

假拍成风:结算率低下的背后

根据雅昌艺术市场监测中心的统计,2011年,中国艺术品拍卖市场创造了全年968.46亿元的成交额历史纪录。然而,在这个炫目成交额数据的背后,真实的结算情况却着实令人失望。拍而不结算,成为中国艺术品交易的一大顽疾。

根据中国拍卖行业协会(以下简称“中拍协”)历年发布的《中国文物艺术品拍卖市场统计年报》,成交价在1000万元以上的拍品每年皆达数百件,但拍卖之后的结算情况却是相当惨淡。从2010-2013年数据来看,高价拍品中数量结算率在50%上下浮动,而金额结算率则在40%上下浮动(表1)。

表1

表1结算率低下的背后,实际是拍卖成交额统计数据与真实数字的严重背离。甚至可以说,每年的成交额中,实际有一半是根本就未曾交割的泡沫。这背后的原因多种多样,或者是因为拍后觉得价高而反悔,或者是因为资金不足,或者是因为怀疑是赝品。也有可能是联手做局、虚假成交,毕竟外部第三方只能统计到成交情况,而不能统计到结算情况,只要有了成交记录,便可为下一次出手类似拍品提供参照。比如,手中控制有十件齐白石的花鸟作品,只要把其中一件通过假拍把价格炒高,同类的九件作品便跟着获得巨大的升值空间。

随着艺术品拍卖市场泡沫的增大,“天价假拍”的舆论质疑也是此起彼伏。从已有的统计时间段来看,每年皆是“金额结算率”低于“数量结算率”,这说明越是高价成交的拍品,越是趋于不结算。这也许从侧面印证了,越是高价成交的拍品,越是最后不结算的虚假拍卖。

实际上,并不仅仅是高价拍品的结算率低下,拍卖市场的整体结算率同样低下。中拍协未有统计全行业的整体结算率,但保利文化在其招股书披露了该公司艺术品拍卖的整体结算率。数据显示,2010-2013年,保利拍卖按金额计算的整体结算率,除了2010年达到了74%,其余年份皆仅仅略高于50%(表2)。作为行业龙头的北京保利尚且如此,其余拍卖公司的情况可想而知。因此,说中国艺术品拍卖的成交额有一半是“注水”的或许并不为过。

表2

表2我们再来重点看看各拍季TOP10拍品的结算情况。2011-2013年,雅昌艺术网所统计的共计6个拍卖季产生的60件TOP10拍品中,在境内拍卖行成交的拍品数量为40件。而中拍协的统计显示,这40件境内的TOP10拍品中,明确显示已完成结算的仅有6件(图3)。

图3

图3值得注意的是,其中最大比例的16件未披露结算与否,中拍协备注说明的是“企业不同意公布”。此种情况典型的代表便是北京保利,中拍协历年披露的成交价1000万元以上的拍品名录中,但凡属于北京保利的拍品,皆无披露结算与否。自2010年中拍协发布中国艺术品拍卖统计年报以来,最早曾有多家拍卖公司不同意中拍协公开其成交价1000万元以上的拍品结算详情,但到了2013年,仅剩两家拍卖公司—北京保利和北京匡时—依然不同意中拍协公开。

北京保利作为行业龙头,理应带头倡导一个信息透明、竞争有序的行业环境,其拒绝中拍协披露其千万元以上拍品结算详情,着实令外界费解。有媒体报道称,“北京保利是买家不付款问题最严重的拍卖行之一”,而北京保利对此的回应也是寥寥数语。况且,在外界的质疑下,北京保利依然不同意中拍协在《2013中国文物艺术品拍卖市场统计年报》(2014年8月发布)中公开其高价拍品的结算详情。

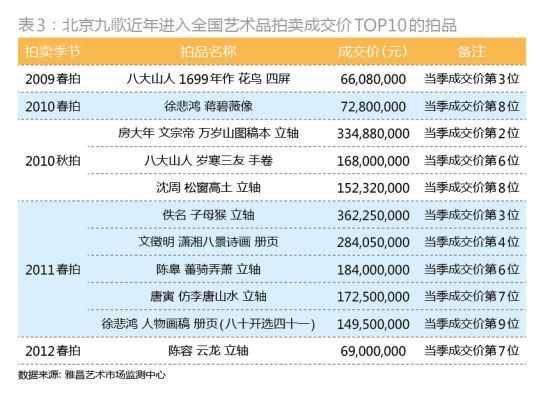

除了典型者北京保利之外,另一家便是北京九歌。雅昌艺术市场监测中心的数据显示,近几年来,北京九歌有多件拍品进入了当季全国成交价TOP10。比如2010年秋拍TOP10中,北京九歌占据了3件,2011年春拍TOP10中,北京九歌更是占据了其中5席(表3)。

表3

表3一家行业地位极为普通的拍卖公司,竟然可以在一个拍季的全国10大高价拍品中占据一半份额,其成交的真实性令人生疑,而2011春拍恰恰是全国艺术品拍卖市场最为疯狂的拍季。

北京九歌这些高价拍品中,最知名的丑闻便是,以7280万元成交的徐悲鸿作品《蒋碧薇像》,被指是中央美院油画系研修班第一届(1982-1984)学生的课堂习作,模特来自江苏农村,非徐悲鸿的原配蒋碧薇。而令人称奇的是,该画的拍卖信息中不仅有徐悲鸿的长子徐伯阳与此油画合影,而且留下自己的背书性文字:“此幅油画(人体)确系先父徐悲鸿的真迹,先父早期作品,为母亲保留之遗作。”

此外,中拍协历年所统计的成交价1000万元以上的拍品中,北京九歌这些高价拍品无一被收录,至于其最终结算交割与否,就更不为外界所知了。

自2014年起,雅昌编制的艺术品交易指数中,无论是综合指数还是个人指数,皆将北京九歌从样本拍卖公司中剔除。言外之意,北京九歌的历史拍卖数据并不具备参考价值,也不适合作为编制指数的基础数据源。

北京九歌的个案,无疑从侧面折射出这个行业虚假繁荣背后的极度无底线。

相较而言,国际拍卖巨头佳士得、苏富比虽也偶遭买家“拍而不结算”,但这并不是常态。

国际上最知名的拍卖拒付事件,当属苏富比的“天价钻石门”。苏富比于2013年11月13日以8300万美元(约合5.1亿元)成交了一颗世界最贵的钻石,然而来自纽约的举牌者伊萨克·沃尔夫之后拒绝付款。根据此前与卖家签订的协议,苏富比不得不自掏腰包接盘买下。

实际上,国际艺术品拍卖市场上的拒付事件,多数都跟中国买家有关。比如,2009年中国藏家蔡铭超以3149万欧元在佳士得拍下圆明园兽首铜像之后拒绝付款;2010年国内藏家任春霞在香港以6890万港元拍下赵无极的《10.1.68》后未付款,香港苏富比将其诉至香港高等法院;2012年国内张姓藏家在香港苏富比耗资3410万港元拍下徐悲鸿的《树下骏马》等20件作品,也因未有全部付款而被苏富比告上法庭。

有数据显示,2008-2011年,苏富比仅有19件成交拍品因被买家拒付而被取消,总额仅为2200万美元。相较而言,国际市场的法律约束机制更为健全,买家违约的成本高昂,因而鲜有拍而不付款的情况出现。

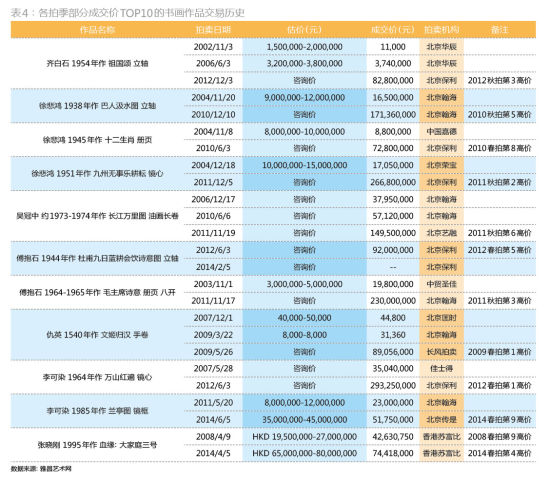

频繁倒手:股市恶习转场拍卖行

数据显示,部分进入各拍季成交价TOP10的拍品,曾经有过数次成交记录。仅以雅昌有数据记录的2000-2014年,这些TOP10拍品就有过2次甚至3次的成交记录(表4)。这与国际艺术品拍卖市场平均28年转手一次的情况相去甚远,折射出中国艺术品市场投机炒作、追求短期暴利的氛围之浓厚。

表4

表4从表4的数据来看,这些成交价进入TOP10的拍品,其历史成交价增长速度几乎无一不是火箭速度。比如,徐悲鸿1938年作的《巴人汲水图》,2004年在北京瀚海的成交价为1650万元,6年之后的2010年再次上拍,成交价增长了10倍达到1.71亿元;徐悲鸿1951年作的《九州无事乐耕耘》,2004年在北京荣宝的成交价为1705万元,7年之后的2011年于北京保利再次上拍,成交价增长了15倍达到2.668亿元的天价;傅抱石1964-1965年作的《毛主席诗意》,2003年在中贸圣佳以1980万元成交,8年之后的2011年在北京瀚海再次上拍时,成交价飙升超过11倍达到2.3亿元的天价。

这种行情的飙升,与2007年以来金融资本逐步介入艺术品投资领域不无关系。早年在股市依靠买卖法人股起家的刘益谦,即是多件成交价过亿拍品的买家。此外,被称为国内最大的有限合伙艺术品基金中艺达晨,2007年在香港佳士得以3504万元的价格拍下李可染的《万山红遍》,2012年以2.93亿元的天价将其倒手出去。

值得留意的是,这些有过数次成交记录的TOP10拍品中,其中某些是否属于同一件拍品存有相当疑问。

比如,齐白石1954年作的《祖国颂》,2002年在北京华辰的成交价仅为1.1万元,2006年同在北京华辰第二次上拍,成交价为374万元,2012年在北京保利第三次上拍,成交价为8280万元。短短10年内,成交价从1万元变为8000万元。

类似的情况还有仇英1540年作的《文姬归汉》,2009年3月22日在北京翰海上拍,成交价仅为3.136万元,短短两个月之后的2009年5月26日,该作品竟在香港长风拍卖再次亮相,且成交价高达1.012亿港元的天价。

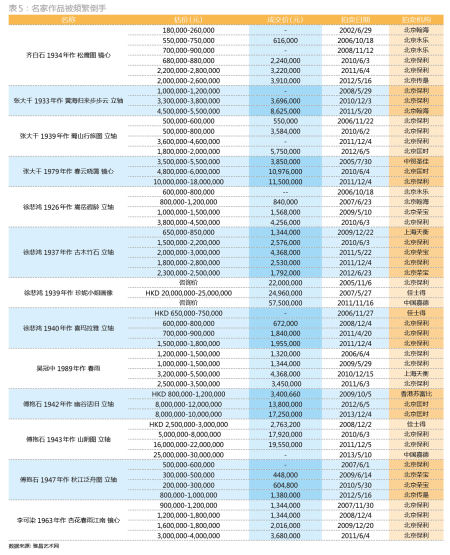

除了上述进入TOP10的天价拍品有过数次转让历史之外,名家们一些成交价百万级别的作品,更是被频繁转手。短短几年内有4次上拍记录已是平常,有的甚至多达6次的上拍记录(表5)。

表5

表5比如,齐白石1934年所作《松鹰图》,在2002-2012年的10年间,有6次上拍记录,特别是2010-2012年每年易手一次,价格也一路水涨船高至391万元。最为极端的例子是,徐悲鸿1937年作的《古木竹石》,在2009年12月至2012年6月的短短两年半时间内,竟然易手5次。

值得注意的是,一些炒家在泡沫顶峰拍下的高价拍品,要么选择“割肉”止损,要么陷入“套牢”局面。

前述被反复倒手的徐悲鸿《古木竹石》,于2011年北京荣宝春拍达到历史最高成交价436.8万元,买家随即于当年秋拍在北京保利以253万元的价格割肉出手;新买家拿了半年之后,于2012年春拍又在北京荣宝割肉出手,成交价179.2万元。

傅抱石1943年作的《山阴图》,2008年在佳士得初次上拍时,成交价仅为276万元,经过数次转手之后于2011年北京保利上拍时,成交价一路涨至1955万元,但该作品2013年在中国嘉德第四次上拍时,以流拍告终;傅抱石1944年作的《杜甫九日蓝耕会饮诗意图》,2012年在北京保利以9200万元成交,2014年该作品再次上拍时,也以流拍告终。

估价乱象:泡沫背后的推手

虽然艺术品拍卖市场与股市有着诸多的类似之处,比如,都要靠买卖双方撮合成交,都有历史交易记录,也有最高成交价与最低成交价等。但股市与艺术品拍卖市场还是有很多明显的差异,其中最为关键的是,艺术品市场的交易标的不像股票那样,拥有清晰透明的估值标准。

股票市场拥有市盈率这个大家一致认可的估值标准,艺术品依靠什么来估值呢?只能参照艺术家本人同类作品或者其他艺术家的类似作品的历史成交价做参考,但艺术品的特殊之处在于,每一件作品都是唯一的,即便参照同类也无法作出精准的估值。

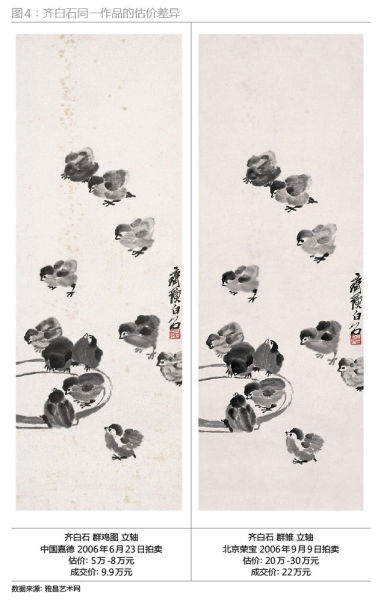

关于估值的主观性与随意性,这里试举一例。齐白石所作某幅“雏鸡图”,2006年6月23日在中国嘉德上拍时,估价为5-8万元,并以9.9万元成交;但仅隔不到3个月,该件拍品又现身于北京荣宝2006年9月9日的拍卖现场,估价一举跳跃至20-30万元,最终以22万元成交(图4)。在短短3个月内,究竟是什么因素使得一幅作品的估价上升了一个数量级?

图4

图4正是这种估值的模糊性与主观性,使得艺术品价格变得具有很强的可操纵性,只要把某些标杆性艺术家或者标杆性作品炒高,不仅该艺术家的所有作品跟着水涨船高,甚至整个艺术类别的作品都被带动起来。

因此,艺术品拍卖的买卖双方以何种价格成交,更大程度上受拍卖行估价的诱导。而对于买家来说,拍卖行的估价是一种强大的心理暗示工具。

虽然拍卖行的估价通常要参考类似拍品的历史成交价,但假如艺术品市场的炒家或者庄家与拍卖行联手的话,就能很大程度上左右整个类别拍品的价格走势。比如,炒家在某个时间段内集中资金(甚至可以不需要资金仅以假拍的方式),对某艺术家的标杆性作品拍高,然后拍卖行接下来对该艺术家的拍品估值时进行整体性拔高,如果不懂行的跟风投资者进场,便不自觉进入了炒家与拍卖行联手做局的“圈套”:既有了历史交易的参照,又有了拍卖行估价的参照,这件作品“很自然”就值这个价了。

新财富整理了北京保利的部分重复上拍的拍品,其所呈现出的价格走势与评估价的关系,颇为值得玩味(表6)。这些重复上拍的拍品,所呈现出的基本都是评估价与成交价交错上涨的格局。

表6

表6从利益出发点来看,炒家与拍卖行对于推高价格有着天然的合谋动机。把价格炒高对于囤积大量作品的庄家来说无疑是有利的,拍卖行也乐见价格上涨以便抽取更多的成交佣金。当然,这当中有个度的把握,如果“玩”得过火,把泡沫吹得太大,一旦泡沫破裂则整个市场掉头向下,谁也无法扭转这个趋势,击鼓传花的“游戏”也就结束了。

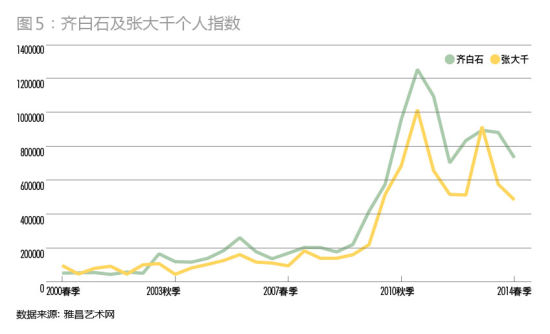

齐白石与张大千在中国艺术品市场的地位,类似于2006年之前中石油与中石化在A股的地位,两只“权重股”左右着整个艺术品“大盘”的走势。自2009年春拍起,齐白石与张大千的作品一度被爆炒,2011年春拍之后,泡沫破裂,“南张北齐”不约而同掉头向下(图5)。那些高价抬轿接盘者,解套变得遥遥无期。

图5

图5赝品泛滥?

基于齐白石“雏鸡图”的分析

被誉为“南张北齐”的张大千与齐白石,在中国近现代艺术家中拥有无人企及的地位。与其历史地位相伴的是,其作品的赝品泛滥成灾。

自从齐白石的作品《松柏高立图·篆书四言联》拍出4.255亿元的天价(也是齐白石作品的历史最高价)之后,关于这幅作品的真伪之争至今未有定论。

齐白石一生究竟创作了多少作品?齐白石自己的说法是8000余幅,而其家属统计的数据为14600多幅。假设以齐白石家属的统计数据为准,这接近1.5万幅作品中,在各大博物馆馆藏的有数千幅,社会动荡中(比如战争、文革等)损毁数千件,那么在市面流通的齐白石真品总量约为数千件。而根据雅昌艺术网的统计,1993年以来署名为齐白石的作品累计有多达2.5万条交易记录,在重复上拍之外,或许这些交易记录之中不乏赝品身影。

新财富对雅昌艺术网的数据整理显示,仅仅从2000年至今,齐白石与张大千的作品上拍数量分别高达9496件及8254件,遥遥领先于其他所有艺术家(表7)。这个数字还仅仅是雅昌艺术网纳入统计的25家拍卖公司的合计数字,而中拍协披露全国拥有文物拍卖资质的拍卖公司共计有382家。在雅昌统计的25家之外,“南张北齐”的上拍量将更为惊人。

表7

表7对雅昌艺术网披露的齐白石9496件作品全面梳理发现,其中占比最大的当属虾蟹类及雏鸡类。数据显示,齐白石9496件拍品中,雏鸡类作品上拍量高达294件。

齐白石一生中确实画过各种题材近似的“雏鸡图”,比如《群雏图》、《雏鸡出笼图》、《群雏戏虫》、《芭蕉雏鸡》、《芋叶雏鸡》、《白菜雏鸡》、《棕榈雏鸡》等,但齐白石究竟画了多少雏鸡类的作品已无法考证。

这上拍的294件雏鸡类作品中,中国嘉德上拍量遥遥领先,多达85件;列二至四位的分别为北京翰海36件,佳士得26件,北京保利25件;而另一国际艺术品拍卖巨头香港苏富比的上拍量则仅有7件(图6)。由此可见,海内外市场上齐白石同一类型作品上拍量的落差。

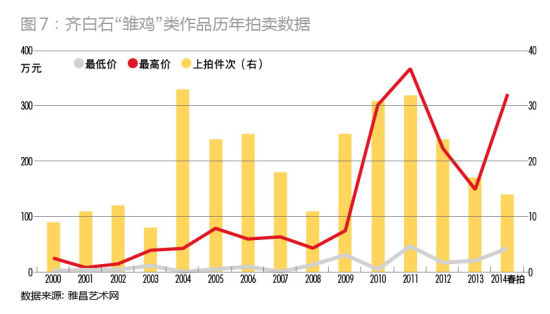

如果将这294件上拍的“雏鸡图”分别按拍卖年份统计,并且整理出各年的最高成交价与最低成交价的话,便呈现出一些不合常理之处(图7)。

图7

图7自2004年之后,每年的“雏鸡图”上拍量都为数众多,其中2004、2010、2011三个年份皆超过30件。齐白石仅仅一个小小题材的作品,年年如此之高的上拍量,其中是否有夹杂赝品?

从图7来看,不仅整个统计区间段内,“雏鸡图”的最高成交价与最低价相差悬殊,最低价为2004年的3850元,最高价为2011年的368万元,落差近千倍;即便在同一年内,最高成交价与最低成交价也是相差十几倍、几十倍甚至上百倍。比如,2004年,最高价与最低价之间相差111倍,2007年最高价与最低价之间相差145倍,2010年最高价与最低价之间相差90倍。

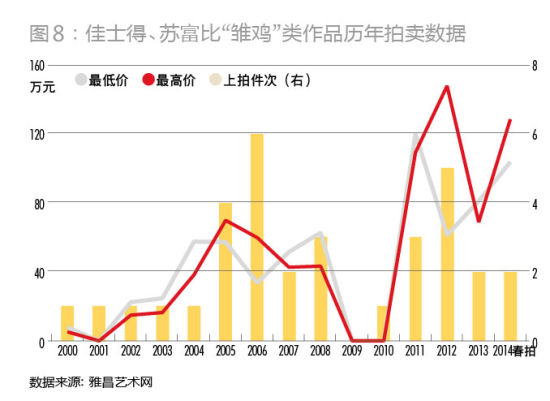

如果将佳士得、苏富比历年上拍的齐白石“雏鸡图”数据剥离出来,并制成可供对比的统计图,可发现国际上与国内拍品成交价的巨大差异,也更衬托出国内拍品价格之诡异(图8)。

图8

图8从数量上看,齐白石的雏鸡类作品历年在佳士得与苏富比的上拍量都不多,很多年份只有一件甚至没有,最多的年份也仅有6件。而在有2件以上拍品的年份中,高价与低价相差也并不是特别悬殊,落差最大的也仅仅是2012年的3.61倍,与国内动辄几十倍上百倍的价格落差差异明显。即便在区间段内所有“雏鸡图”成交品中,最高价(147.96万元)与最低价(5.23万元)落差仅有28倍,况且其最低价诞生于2000年,最高价诞生于2012年,时间跨度12年。这与国内“雏鸡图”成交价7年跨度内,低至3000元高至300万元的千倍落差,形成强烈对比。

同样类型的齐白石“雏鸡图”,国际的佳士得、苏富比拍卖数据与国内众拍卖行的数据缘何就有如此鲜明的差异呢?究竟是国际巨头征集拍品的能力远不及国内拍卖行,还是国内拍卖行赝品充斥所以才会有如此离奇的价格落差?

再来看一些关于“雏鸡图”的个案对比。

在整个统计时间段内(2000-2014年),“雏鸡图”的最低成交价及最高成交价,皆由中国嘉德“创造”。2004年12月9日,中国嘉德上拍《齐白石 群鸡 立轴》,成交价3850元;2011年5月22日,中国嘉德上拍《齐白石 雏鸡图 立轴》,成交价368万元(图9)。最高成交价与最低成交价之间相差高达956倍。

图9

图9再来看看同一年上拍的同一作品,成交价格悬殊的情况。2010年6月3日,北京保利上拍了《齐白石 玉米小鸡 立轴》,成交价67.2万元,同年12月2日,依然是北京保利上拍了同一件作品,成交价291.2万元(图10)。

图10

图10同一作品,在同一拍卖公司,成交价在短短半年内暴增了4.3倍。这究竟是买卖双方联手做局假拍,还是有人愿做冤大头替炒家抬轿,抑或两次上拍的根本就是两件作品,其中有赝品存在?拍卖公司并不公开买卖双方的详情,真相看来只有北京保利自知了。

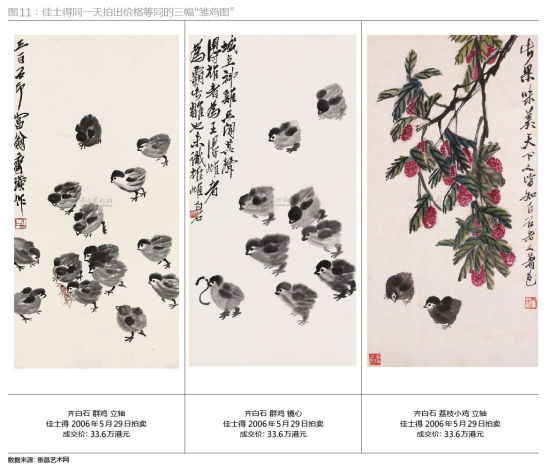

可资对比的是,佳士得于2006年5月29日拍出了3件各不相同的“雏鸡图”,但成交价却是完全一致的33.6万港元(图11)。

图11

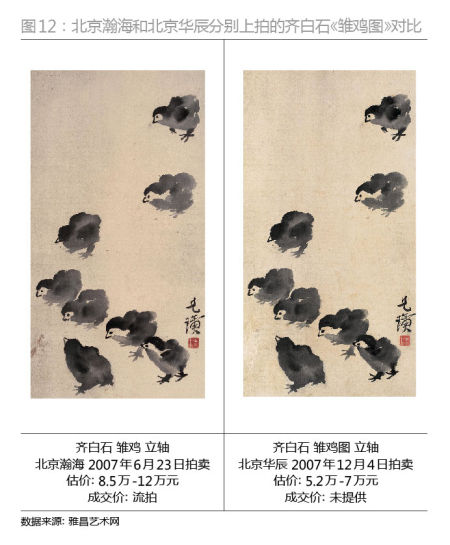

图11此外,北京瀚海与北京华辰上拍的某幅“雏鸡图”,更为令人疑惑。2007年6月23日,北京翰海上拍了一件《齐白石 雏鸡 立轴》,但以流拍告终。半年之后的2007年12月4日,北京华辰上拍了一件《齐白石 雏鸡图 立轴》,成交价不详。通过在雅昌艺术网检索发现,这两件拍品几乎一模一样,但却有两处细节的差异(图12)。

图12

图12两幅“雏鸡图”的细节对比显示,北京华辰上拍的(图12右图)较北京翰海上拍的(图12左图),其一是左下角的螳螂消失了,其二是右下角小鸡脖子多了一点黑色,其余细节完全一致。

真品乎?赝品乎?关于艺术品的真伪,似乎从来就没有绝对的真相。

金融工具:艺术品圈钱通道

伴随艺术品投资这波潮起潮落,艺术品金融近年来也经历了一波猛烈爆发又急速收缩的过程。

2007年6月,北京邦文当代艺术投资有限公司与民生银行合作,推出了“非凡理财·艺术品投资计划1号”,这是国内第一只以银行理财产品形式募集的艺术品基金。2009年6月,北京保利艺术品投资管理有限公司(北京保利拍卖的子公司)与国投信托合作,推出了“盛世宝藏1号保利艺术品投资信托”,标志着第一支信托形式的艺术品基金诞生。自北京保利与国投信托首吃螃蟹之后,艺术品信托基金呈猛烈爆发之势(详见附文)。

金融机构介入艺术品投资领域之后,大量的艺术品金融产品成为了投资人套现、圈钱的工具,各种乱象随之而来,大量违规行为因案发而被曝光于媒体。比如,天价拍下艺术品,再将艺术品用于抵押融资,再将融得资金付款;或者,通过假拍的方式将艺术品成交价拍高,再将艺术品抵押信托融资,融得资金改变资金用途投向房地产领域;更有甚者,干脆买通顶级专家进行联合虚假鉴定,用伪造的古董从银行骗贷数亿元。

作为艺术品信托的“第一人”,根据保利文化招股书的披露,截至2013年10月,其共计有7只信托产品处于存续期,总规模为7.53亿元。如果加上已经到期清算的信托基金,则不止这个数字。北京保利目前虽然没有违规的事件案发,但其以投资顾问身份与信托机构联合发行的系列艺术品信托,同样不乏疑点。

北京保利身为投资顾问的多只艺术品信托基金中,通过公开途径可查询到资金用途的仅有3只,分别为与国投信托合作的“飞龙艺术品基金·保利2号信托”、“飞龙艺术品基金·保利3号信托”,以及与中诚信托合作的“物华天宝保利9号艺术品投资信托”。

保利2号信托募集资金额3000万元,保利3号信托募集资金额4500万元,这两只信托产品同在2010年6月成立,存续期同为18个月,信托资金的用途同为“购买北京酷马拉艺术品投资咨询有限公司持有的艺术品收益权”,信托到期对方需按约定的金额回购该等艺术品。显然,这本质上是质押艺术品的信托贷款。

工商信息显示,这家“北京酷马拉艺术品投资咨询有限公司”(下称“酷马拉”)成立于2009年3月16日,由外籍自然人郭连娜独资设立,注册资本仅15万元。2012年12月,该公司因未年检而被吊销营业执照。

一家注册资本仅15万元的企业,便可通过质押艺术品获得信托融资高达7500万元。信托报告并未披露用于融资的相关艺术品的详细名单,“酷马拉”究竟持有何等艺术品价值不低于7500万元呢?

进一步搜索发现,该公司唯一的股东兼法人代表郭连娜,系福州人士,丈夫为澳大利亚籍艺术家林肯·米勒。《福建日报》曾报道,这位福建的洋女婿2002年来到中国广州,两年后,跟随当时的女友郭连娜迁居福州,报道中还提及他的油画作品《中国规矩》、《东方之春》。然而,在雅昌艺术网上,没有任何关于该艺术家及作品的拍卖成交信息。

再来看看“保利9号信托”的情况。该信托计划于2011年7月发行,募集资金总额1.18亿元,资金用途为“购买卷石轩所有的29件标的艺术品,并由卷石轩回购标的艺术品”,具体艺术品名单同样未予披露。

“卷石轩”全名为“北京卷石轩艺术发展有限公司”,该公司与北京地产企业天地控股有限公司同为赵志军实际控制。这种艺术品信托融资方的幕后控制人同时还有地产开发业务的情况,在艺术品信托中相当普遍。因而,被广泛质疑“利用艺术品圈钱投向房地产”。其中典型者当属已被调查的天价《砥柱铭》拍得者王耀辉。

信息不透明不仅北京保利一家,其他以各种方式募集的艺术品投资基金中,也鲜有详细披露其具体的艺术品投资标的。即便是号称中国最大的有限合伙制艺术品投资基金中艺达晨,通过公开资料可以查询的,也仅有5件拍品的7次交易记录(表8)。其中齐白石的《松柏高立图·篆书四言联》,在赝品与洗钱的外界双重质疑压力下,中艺达晨最终未付款交割。

表8

表8数年来,盛极趋衰的艺术品投资领域,夹杂的是难以计数的各种乱象。庙堂之高的监管缺位,江湖之远的自律不足,使得潮水退去之后,众人皆被怀疑裸泳,最终整个行业将自食苦果。■

来源:新财富