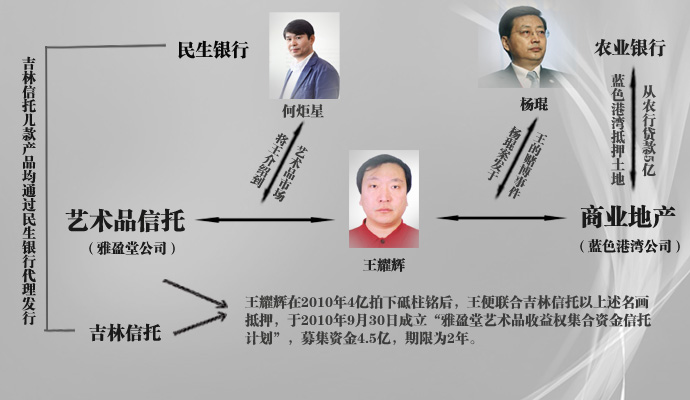

近年来以“藏家”频现公众视野的王耀辉所控制的雅盈堂文化发展公司曾发行8.7亿元的艺术品信托,其中仅以《砥柱铭》为抵押品的一款信托就圈了4.5亿元信托资金。[全文]

有认识王耀辉的人士说,“王耀辉什么生意都做。这老板的路子就是高风险路线,没个主线,驳杂的业务模式,过多的关系运作,积累了大量风险。”

这位身份复杂的商人,既是北京朝阳区近年来兴起的蓝色港湾国际商区的打造者,又涉猎基建项目,是京津塘高速公路二线工程的投资人之一,还是中国新兴艺术品投资市场的大买家。 [详细]

王耀辉创办中辉集团,现任中辉国华实业(集团)有限公司董事长,北京蓝色港湾置业公司的实际控制人。根据媒体报道,王耀辉还是北京雅盈堂文化发展有限公司(下称“雅盈堂”)的实际控制人。

根据一份名为《2011中国艺术品基金排行榜》的调查,当年艺术品基金的亚军为北京雅盈堂文化发展有限公司,截止2011年年底这家公司目前已发行4支信托,融资总额达8.7亿元。

调查显示,至少有国投信托、北京信托和吉林信托三家公司曾为雅盈堂发行过信托产品。[详细]

艺术品基金惯常的操作手法即为在拍卖公司制造假拍,然后再拿“身价高”的艺术品作为抵押品向银行等金融机构融资,而这笔资金很大一部分都是流向房地产。那么除此之外,信托产品还有可能遇到什么样的其他问题?这些问题又将在哪些环节、以何种方式影响到我们呢??

艺术品价值评估的鉴定风险:艺术品价值评估的风险主要来自于国内市场尚无艺术品价值评估的统一标准体系,目前艺术品价格评估只能依靠所谓的专家和大机构,人为主观性较大,导致艺术品市场乱象丛生。

艺术品兑现价值的变现风险:而艺术品信托最终要兑现价值需要将所投资的艺术品变现。艺术品变现是个系统问题,涉及时间、鉴定、渠道、市场大环境等各方面因素,哪一个环节出问题,都会影响藏品变现。

艺术投资政策风险:目前艺术品市场真伪难辨,且信托产品仍然有待规范,使得投资艺术品信托产品的政策风险加大。

融资类:最早出现的艺术品信托以融资型为主,用艺术品作为抵押获得信托融资款项。融资类艺术品信托是指为艺术品藏家或机构提供融资服务的信托。这类信托一般在发行时,即约定了明确的预期收益率,信托公司通过结构化设计、艺术品质押担保以及第三方机构担保来防范风险。这类产品风险较小收益稳定,大多数信托公司比较青睐这种操作模式,因此融资类艺术品信托是目前发行最多的。 用艺术品作为抵押获得信托融资款项,而为了确定艺术品的价值,许多信托机构会参与拍卖,近些年艺术拍卖行中的天价艺术品由此而来,导致其中存在大量价格操作行为的可能。这一操作方式以国投信托的产品居多,如已经到期的“盛世宝藏1号”,实际收益率为7%。

投资类:投资类艺术品信托是指在投资顾问建议下,买入艺术品,依靠艺术品自身升值为投资者带来收益的信托模式。这类产品通过引进专业的投资机构以及做结构化的安排等手段来回避风险。但目前国内艺术品信托的平均期限仅为2年多,“春买秋卖”成了最常见的操作方式,短线操作也加大了投资风险。值得注意的是,其中有一种类基金型艺术品投资信托,信托资金以有限合伙人的身份加入到合伙企业,签署合伙协议,该类产品所筹资金并非直接购买艺术品,而是投资于艺术品基金。如北京信托于2011年4月1日推出的 “懋源富雅1号艺术品投资集合资金信托计划”就属于这类产品。今年一季度发行的艺术品信托也全是投资类,如方正信托“楚凤二号”的预期收益达到12.5%。

管理类: 还有一种并不常见的是管理类,此类信托基金通常首先签约部分艺术家,再从艺术家手中直接购买作品。如中信信托“龙藏1号”,计划签约100-150位当代中青年油画家,以其创作的画作为投资标的,包含了短、中、长期的投资。管理型信托要求信托公司依靠管理能力去提升财产的价值。这种模式的运作过程并不透明,为了保证投资收益,有可能出现艺术品信托买断某位艺术家的作品,然后采取各种营销方式为其推广包装以拼命提升其名气,借此抬高其作品的市场价格。